ในเวลาอีกไม่ถึงหนึ่งเดือน เราอาจจะเห็นธนาคารแห่งประเทศไทย (ธปท.) ปรับขึ้นอัตราดอกเบี้ยนโยบายเป็นครั้งแรกในรอบหลายปี ในภาษาวิชาการ เราเรียกการปรับขึ้นอัตราดอกเบี้ยนโยบายที่จะเกิดขึ้นในรอบนี้ว่าเป็นการปรับนโยบายการเงินกลับเข้าสู่ระดับปกติ

(Monetary Policy Normalization)

เพราะว่าระดับของอัตราดอกเบี้ยนโยบายในปัจจุบันที่ร้อยละ 0.50 ต่อปี เป็นระดับที่ต่ำที่สุดที่ไม่เคยมีมาก่อน ตั้งแต่ ธปท. เริ่มใช้อัตราดอกเบี้ยนโยบายเป็นเครื่องมือในการดำเนินนโยบายการเงินในปี 2543

เรามาถึงจุดนี้เพราะเศรษฐกิจไทยได้รับผลกระทบรุนแรงจากวิกฤตโควิด นโยบายการเงินที่ผ่อนคลายเป็นพิเศษจึงเป็นสิ่งที่จำเป็น

อย่างไรก็ดี ล่าสุดคณะกรรมการนโยบายการเงิน (กนง.) ประเมินว่า เศรษฐกิจไทยมีแนวโน้มฟื้นตัวชัดเจน โดย กนง. คาดว่าเศรษฐกิจไทยปีนี้จะขยายตัวร้อยละ 3.3 ต่อปี ปรับเพิ่มจากร้อยละ 1.5 ต่อปีในปีที่แล้ว และในปีหน้าจะขยายตัวเพิ่มขึ้นอีกที่ร้อยละ 4.2 ต่อปี

ซึ่งประมาณการนี้ กนง. ได้รวมผลของการปรับขึ้นอัตราดอกเบี้ยนโยบายที่จะเกิดขึ้นไปแล้ว

เมื่อเศรษฐกิจปรับกลับเข้าสู่ภาวะปกติ อัตราดอกเบี้ยนโยบายที่ผิดปกติจึงหมดความจำเป็น

ประกอบกับเศรษฐกิจไทยเผชิญกับความเสี่ยงใหม่จากอัตราเงินเฟ้อที่เร่งตัวสูง ซึ่ง กนง. มองว่า แม้การปรับขึ้นอัตราดอกเบี้ยนโยบายจะไม่สามารถลดเงินเฟ้อที่มาจากอุปทานได้ แต่สามารถช่วยให้เงินเฟ้อไม่เพิ่มขึ้นไปอีก โดยการลดแรงกดดันจากเงินเฟ้อด้านอุปสงค์ (ที่มาพร้อมกับการฟื้นตัวของเศรษฐกิจ) และเงินเฟ้อที่มาจากการคาดการณ์

อย่างไรก็ดี ปฏิเสธไม่ได้ว่าอัตราดอกเบี้ยนโยบายที่สูงขึ้นเป็นการเพิ่มต้นทุนทางการเงินให้กับระบบเศรษฐกิจ อีกทั้งไทยมีปัญหาหนี้ครัวเรือนสูงเป็นทุนเดิมอยู่แล้ว จึงไม่น่าแปลกใจที่มีหลายฝ่ายแสดงความกังวลว่า เศรษฐกิจไทยยังไม่น่าจะพร้อมรับการปรับขึ้นอัตราดอกเบี้ยนโยบายตามที่ กนง. บอก

เพื่อที่จะไขประเด็นนี้ บทความนี้ชวนไปดูข้อมูลว่าการปรับขึ้นอัตราดอกเบี้ยนโยบายกระทบความสามารถในการชำระหนี้ของธุรกิจและประชาชนมากน้อยขนาดไหน

ปัจจัยแรกที่ต้องพิจารณาคือ สัดส่วนค่าใช้จ่ายดอกเบี้ยต่อต้นทุนของภาคธุรกิจ และสัดส่วนค่าใช้จ่ายดอกเบี้ยต่อรายได้ของภาคครัวเรือน ซึ่งจะบอกเราว่าภาคธุรกิจและครัวเรือนมีความล่อแหลมแค่ไหนต่อการปรับขึ้นของอัตราดอกเบี้ย (Interest Rate Exposure)

โดยข้อมูลจากตลาดหลักทรัพย์และกระทรวงพาณิชย์ พบว่า ภาระดอกเบี้ยจ่ายคิดเป็นร้อยละ 2-4 ของต้นทุนทั้งหมดของธุรกิจ ที่เหลือส่วนใหญ่เป็นต้นทุนวัตถุดิบและค่าจ้างแรงงาน ขณะที่ภาคครัวเรือนจะล่อแหลมต่อการปรับขึ้นของอัตราดอกเบี้ยมากกว่า โดยจากฐานข้อมูลหนี้ครัวเรือนของ ธปท. (ไม่รวมหนี้นอกระบบ) พบว่า โดยเฉลี่ยภาระดอกเบี้ยจ่ายคิดเป็นประมาณร้อยละ 8 ของรายได้ของครัวเรือนที่มีหนี้ ซึ่งถือว่าเยอะพอสมควร

ปัจจัยถัดมาที่ต้องพิจารณาคือ โครงสร้างอัตราดอกเบี้ย ว่าเป็นอัตราดอกเบี้ยลอยตัวหรืออัตราดอกเบี้ยคงที่ ถ้าเป็นแบบหลังดอกเบี้ยจะขึ้นก็ขึ้นไป จะกระทบเฉพาะคนที่ต้องกู้ใหม่

ขอเริ่มที่ภาคธุรกิจก่อน ถ้าเป็นธุรกิจขนาดกลางและขนาดย่อม (SMEs) จะระดมทุนผ่านสินเชื่อเป็นหลัก แต่ถ้าเป็นธุรกิจขนาดใหญ่จะมีการระดมทุนผ่านทั้งสินเชื่อและการออกหุ้นกู้ โดยในส่วนของสินเชื่อธุรกิจ พบว่าสินเชื่อธุรกิจส่วนใหญ่ (ร้อยละ 60) มีอัตราดอกเบี้ยลอยตัวที่โยงกับอัตราดอกเบี้ยอ้างอิง เช่น MLR

ตรงกันข้าม หากเป็นการระดมทุนผ่านการออกหุ้นกู้ จะเป็นอัตราดอกเบี้ยคงที่ จึงไม่น่าแปลกใจที่มีการคาดการณ์โดยสมาคมตลาดตราสารหนี้ไทยว่า ยอดหุ้นกู้ใหม่ในปีนี้อาจจะทะลุ 1.2 ล้านล้านบาท สูงสุดเป็นประวัติการณ์ จากการที่ธุรกิจขนาดใหญ่แห่ล็อกต้นทุนดอกเบี้ยผ่านการออกหุ้นกู้เพื่อรับมือกับวัฏจักรดอกเบี้ยขาขึ้น

อย่างไรก็ดี ต้องบอกว่าตอนนี้อัตราดอกเบี้ยในตลาดหุ้นกู้ได้ปรับขึ้นไปแล้วตามอัตราผลตอบแทนพันธบัตรรัฐบาล (Bond Yield) ทั้งนี้เป็นเพราะอัตราผลตอบแทนพันธบัตรรัฐบาลอายุมากกว่า 1 ปีขึ้นไป จะตอบสนองต่อวัฏจักรอัตราดอกเบี้ยโลกที่ขึ้นไปแล้วมากกว่าอัตราผลตอบแทนพันธบัตรระยะสั้นที่จะยึดโยงกับอัตราดอกเบี้ยนโยบายของ ธปท. เป็นหลัก โดยจากข้อมูลของสมาคมตลาดตราสารหนี้ไทยพบว่า อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 3-7 ปี ซึ่งเป็นช่วงอายุเดียวกับที่ธุรกิจนิยมออกหุ้นกู้ ได้ปรับขึ้นไปแล้วร้อยละ 0.8-1.1 ต่อปีจากต้นปี เท่ากับว่าธุรกิจที่ระดมทุนผ่านหุ้นกู้ในปีนี้เผชิญกับต้นทุนทางการเงินที่สูงขึ้นไปแล้ว แม้ ธปท. จะยังไม่ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายเลย

สำหรับสินเชื่อภาคครัวเรือนจะกลับกันกับสินเชื่อภาคธุรกิจ โดยส่วนใหญ่ (ร้อยละ 60) จะเป็นสินเชื่อที่มีอัตราดอกเบี้ยคงที่ (สินเชื่อรถยนต์ สินเชื่อบัตรเครดิต และสินเชื่อส่วนบุคคลที่ไม่มีหลักประกัน) หรือสินเชื่อที่มีอัตราดอกเบี้ยลอยตัว แต่มีการกำหนดค่างวดคงที่ที่สถาบันการเงินได้คำนวณเผื่อการเพิ่มขึ้นของอัตราดอกเบี้ยอ้างอิงประมาณร้อยละ 0.75-1.00 ต่อปีไว้แล้ว (สินเชื่อบ้าน) ซึ่งหากอัตราดอกเบี้ยอ้างอิงไม่ได้ปรับขึ้นเกินกว่าที่สถาบันการเงินเผื่อไว้ ผู้กู้ก็ยังมีภาระผ่อนต่อเดือนเท่าเดิม แค่ต้องผ่อนยาวขึ้น เพราะค่างวดจะถูกแบ่งไปจ่ายดอกเบี้ยเพิ่มขึ้น ไปตัดต้นน้อยลง สำหรับสินเชื่อครัวเรือนที่มีอัตราดอกเบี้ยลอยตัวที่มิได้มีค่างวดคงที่ส่วนใหญ่จะเป็นสินเชื่อเพื่อไปประกอบธุรกิจ โดยเฉพาะสินเชื่อเกษตรกร

ดังนั้นสำหรับครัวเรือนทั่วไป ถ้าอัตราดอกเบี้ยอ้างอิงไม่ได้เพิ่มสูงขึ้นมาก การปรับขึ้นของอัตราดอกเบี้ยจะมีผลต่อครัวเรือนที่ต้องขอสินเชื่อใหม่เป็นสำคัญ ซึ่งในแง่บวกเป็นการช่วยชะลอการขยายตัวของหนี้ครัวเรือน ต่างจากภาคธุรกิจที่โดนผลกระทบทั้งหนี้ใหม่และหนี้เก่า

ปัจจัยสุดท้ายที่ต้องพิจารณาคือ การส่งผ่านจากอัตราดอกเบี้ยนโยบายไปยังดอกเบี้ยอ้างอิง เพราะอัตราดอกเบี้ยของครัวเรือนและธุรกิจไม่ได้ผูกกับอัตราดอกเบี้ยนโยบาย แต่ผูกกับอัตราดอกเบี้ยอ้างอิง ถ้าอัตราดอกเบี้ยอ้างอิงเพิ่มขึ้นช้ากว่า หรือในขนาดที่น้อยกว่าอัตราดอกเบี้ยนโยบาย ผลจากการปรับขึ้นอัตราดอกเบี้ยนโยบายก็จะถูกทอนลง

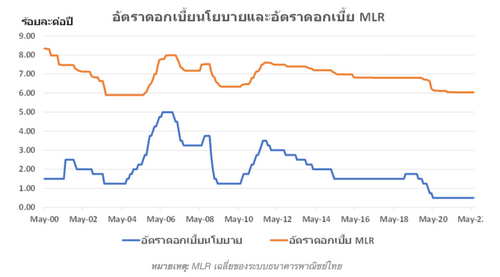

หากเราให้ MLR เป็นตัวแทนของดอกเบี้ยอ้างอิง จากข้อมูลในอดีตพบว่า ในช่วง 22 ปีที่ผ่านมา กนง. มีการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างน้อยสองรอบการประชุมขึ้นไปทั้งหมด 3 ครั้ง โดยครั้งแรก (สิงหาคม 2547 – มิถุนายน 2549) MLR ไม่ได้ปรับขึ้นจนเวลาผ่านไปแล้ว 1 ปี ขณะที่ใน 2 ครั้งหลัง (กรกฎาคม 2551 – สิงหาคม 2551 และกรกฎาคม 2553 – สิงหาคม 2554) MLR มีการตอบสนองทันที

นอกจากนี้พบว่าโดยเฉลี่ย MLR ปรับขึ้นเพียงร้อยละ 60 ของขนาดของอัตราดอกเบี้ยนโยบายที่ปรับขึ้น ซึ่งแสดงว่าการปรับขึ้นของอัตราดอกเบี้ยนโยบายไม่ได้ถูกส่งผ่านไปที่ครัวเรือนและธุรกิจเต็มจำนวน

จากงานศึกษาภายในของฝ่ายเสถียรภาพระบบการเงิน ธปท. ภายใต้ข้อสมมติที่อัตราดอกเบี้ยนโยบายปรับขึ้นไปที่ร้อยละ 2-2.75 ต่อปี ภายในสิ้นปี 2566 และขนาดของการส่งผ่านจากอัตราดอกเบี้ยนโยบายไป MLR เท่ากับค่าเฉลี่ยในอดีต พบว่า หากการขยายตัวของเศรษฐกิจและเงินเฟ้อเป็นไปตามที่ กนง. ประเมิน ทั้งภาคธุรกิจและภาคครัวเรือนมีความสามารถในการชำระหนี้ที่เพียงพอรองรับการเพิ่มขึ้นของอัตราดอกเบี้ยนโยบายในทั้งสองกรณีสมมติ ส่วนหนึ่งเป็นเพราะผลกระทบจากอัตราดอกเบี้ยนโยบายถูกทอนด้วยโครงสร้างอัตราดอกเบี้ยและการเพิ่มขึ้นของอัตราดอกเบี้ยอ้างอิงที่น้อยกว่าอัตราดอกเบี้ยนโยบาย แต่อีกส่วนที่สำคัญที่หลายคนอาจมองข้ามไปคือ เศรษฐกิจไทยเป็นเศรษฐกิจขาขึ้น ซึ่งช่วยรายได้และการจ้างงาน

อย่างไรก็ดี ทั้งตัวเลขประมาณการของ กนง. และการวิเคราะห์ความสามารถในการชำระหนี้ของภาคธุรกิจและครัวเรือนที่กล่าวมาข้างต้นเป็นการมองภาพรวม ซึ่งเราทราบว่าการฟื้นตัวของเศรษฐกิจไทยเป็นแบบรูปตัวเค ที่ธุรกิจและครัวเรือนกลุ่มหนึ่งมีการฟื้นตัวที่ช้า และ/หรือถูกกระทบจากต้นทุนและค่าครองชีพที่สูงขึ้นมากกว่ากลุ่มอื่น

โดยเฉพาะ SMEs ในธุรกิจท่องเที่ยว ขนส่ง การค้า และวัสดุก่อสร้าง และครัวเรือนรายได้น้อย จึงเป็นที่มาของมติคณะกรรมการนโยบายสถาบันการเงิน (กนส.) ที่ให้สถาบันการเงินช่วยเหลือลูกหนี้ที่ยังได้รับผลกระทบต่อเนื่อง ทั้งการปรับโครงสร้างหนี้เดิมและการเติมเงินใหม่ผ่านสินเชื่อฟื้นฟู รวมถึงการขยายมาตรการลดอัตราการผ่อนชำระหนี้บัตรเครดิตขั้นต่ำที่ร้อยละ 5 ต่อปี ออกไปอีก 1 ปี สอดรับกับถ้อยแถลงของ กนง. ในช่วงก่อนหน้า ที่เน้นถึงความจำเป็นในการดูแลกลุ่มเปราะบางก่อนการปรับขึ้นอัตราดอกเบี้ยนโยบาย

โดยสรุป หากเศรษฐกิจไทยยังฟื้นตัวต่อเนื่องตามที่ กนง. ประเมิน และอัตราเงินเฟ้อไม่เร่งสูงขึ้นจน กนง. ต้องปรับอัตราดอกเบี้ยนโยบายไปเป็นร้อยละ 4 ร้อยละ 5 ผมคิดว่าเศรษฐกิจไทยพร้อมที่จะรับวัฏจักรดอกเบี้ยขาขึ้นในรอบนี้ครับ

โดย ดร.ดอน นาครทรรพ

ธนาคารแห่งประเทศไทย

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย

Cr.Bank of Thailand Scholarship Students

-------------------------------------------------------------------------------------

เพิ่มเพื่อนรับข่าวสารตลาดหุ้น Forex และบทความดีๆ ด้านารเงิน การลงทุน ฟรี !!

http://line.me/ti/p/%40zhq5011b

Line ID:@fxhanuman

Web : https://www.fxhanuman.com

Web : https://www.eluforex.com/

FB:https://www.facebook.com/review.forex.broker/

เยี่ยมชม partner ของเราที่ Eluforex รีวิวโบรกเกอร์ Forex

#forex #ลงทุน #peppers #xm #fbs #exness #icmarkets #avatrade #fxtm #tickmill #fxpro #fxopen #fxcl #forex4you